根据投信统计,今年美国长天期债券ETF持续受到市场追捧,主要原因在于其波动低于股票且具稳定息收优势。法人分析,川普再次执政,政策可能推升通膨与赤字,对股票市场投资带来不确定性,进一步促使资金流向收益率较高的公司债ETF。 特别是长天期公司债ETF在降息周期中具有显著优势,当市场利率下降,长天期债券价格上涨幅度较短天期债券更为明显,投资人不仅能享有稳定利息,还能捕捉资本利得。

根据Bloomberg数据,11月美国总统大选后,市场因忧心川普当选后政策导致通膨及赤字攀升,美国公债指数表现疲弱;反之,美国长天期投资等级公司债表现抢眼。最新经济数据显示,美国GDP及就业市场数据稳健,进一步提振市场对经济软著陆及2025年降息的信心,推动投资等级公司债价格上扬。

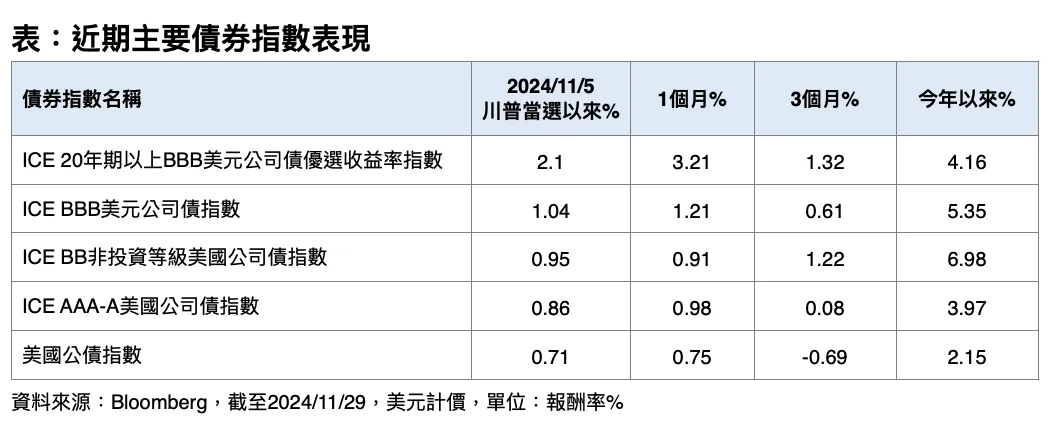

以ICE 20年期以上BBB级公司债指数为例,自11月初川普当选以来,表现上涨2.1%,超越其他债券指数,同时领先美国公债指数;近1个月与3个月绩效亦高于同类产品,成为债券市场的「黑马」。

新光BBB投等债20+ETF(00970B)经理人王韵茹表示,投资人正密切观察川普2.0时代政策对债市的潜在影响。美国10年期公债殖利率目前约为4.1%至4.2%,而投资等级公司债的殖利率则高于5%,若进一步锁定BBB等级长天期公司债ETF,其到期平均殖利率已突破5.5%,甚至接近6%,对追求稳定收益的长期投资人极具吸引力。

ETF投资专家指出,在预期2025年降息环境下,长天期投资等级公司债因存续期间较长,对利率变动的敏感度较高,降息可能带来显著资本利得。专家建议投资人把握目前公司债高殖利率阶段,适时布局,掌握未来收益与利差收敛的双重优势,为长期投资奠定稳固基础。

點擊閱讀下一則新聞

點擊閱讀下一則新聞